Úvery sú čoraz drahšie, rast sadzieb je len na začiatku

Záujem o hypotéky je naďalej obrovský, v máji sa na trhu skončila éra, ktorá trvala viac ako trinásť rokov.

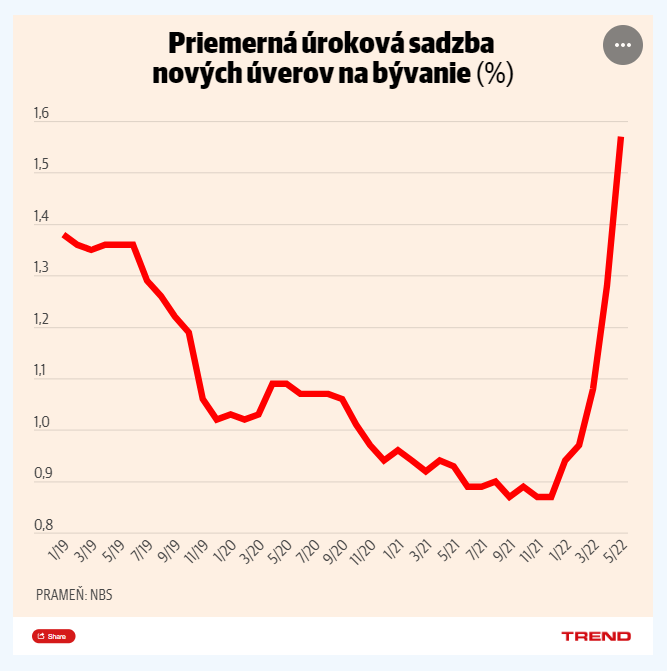

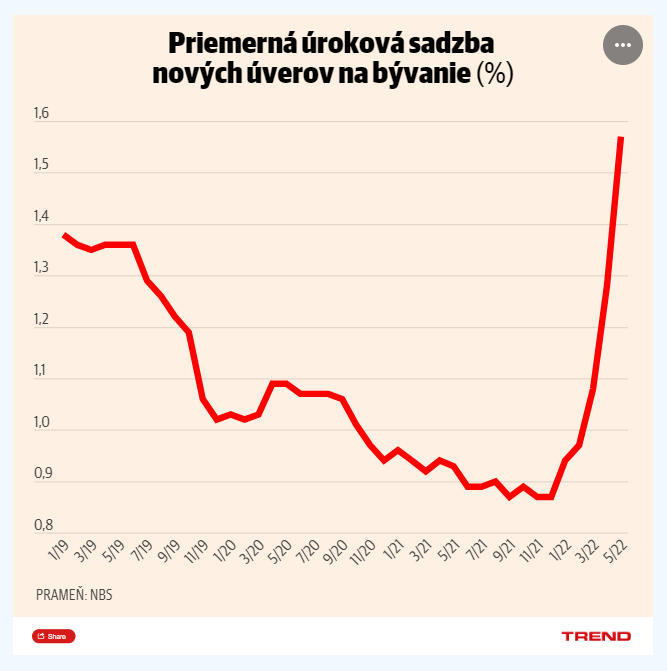

Hypotéky postupne dražejú. Slováci čerpajú obrovský objem hypoték, pričom stále sa snažia zachytiť pomaly sa rozbiehajúci vlak a čerpať úver ešte skôr, kým pôžičky nezdražejú hmatateľne. Úroková sadz-ba nových hypoték sa v máji dostala na 1,57 percenta, medzimesačne sa tak priemerná úroková sadzba novoposkytnutých hypoték zvýšila o 0,29 percentuálneho bodu. Vyplýva to z údajov Národnej banky Slovenska (NBS).

Lacné úvery sa skončili

Dôvod, prečo je to tak, je ten, že úrokové sadzby vzrástli na medzibankovom trhu. Navyše vysoká inflácia, ktorú dnes zažívajú v podstate všetky trhové ekonomiky, prispeje k tomu, že úrokové sadzby budú stúpať aj naďalej. „Inflácia nepôsobí na úrokové sadzby v bankách priamo, patrí však medzi sledované ukazovatele pre centrálnu banku, ktorá svojím nástrojom zvyšovania základnej úrokovej sadzby dokáže v komerčných bankách spôsobiť ich zdražovanie. Aj keď ECB prvé zvýšenie sadzieb ešte len avizuje na júl 2022, banky už preventívne svoje sadzby upravili,“ vysvetľuje Matej Dobiš z Finančného kompasu.

Úrokové sadzby sa podľa jeho slov hýbali v júni minulého roku smerom dole a na slovenskom bankovom trhu prebiehal ťažký zápas o klienta formou nízkych a ešte nižších úrokových sadzieb. Prvá úprava sadzieb prišla až štyri dni pred koncom januára 2022. Odvtedy ponuky rástli naprieč všetkými bankami. Zvyšovanie podľa neho nebolo skokové, pohybovalo sa v rozmedzí 0,20 až 0,30 percentuálneho bodu. Sadzby však jednotlivé banky upravovali v niektorých prípadoch dokonca šesťkrát, zvýšenie je teda o približne 1,5 percentuálneho bodu v medziročnom porovnaní.

„Dve banky ešte v tomto čase ponúkali hypotekárny úver vo výške stotisíc eur na desať rokov za 0,99 percenta. Dnes už štyri banky na trhu ponúkajú túto istú fixáciu s úrokom nad tri percentá,“ uvádza M. Dobiš. Priemerná výška hypotéky slovenskej domácnosti je pritom podľa Finančného kompasu deväťdesiattisíc eur. Rozdiel na mesačnej splátke pri zvýšení úrokovej miery z jedného percenta na tri percentá predstavuje približne 97 eur.

Splátky hypoték tak majú potenciál výrazne stúpnuť aj o stovky eur ročne, keďže s vyššou sumou istiny sa zvyšuje aj mesačná splátka. Klienti preto budú cítiť napätie medzi výškou mesačnej splátky, dĺžkou splátkového kalendára a celkovou výškou úveru. Vysoká mesačná splátka sa dá znížiť napríklad tým, že klienti predĺžia svoj splátkový kalendár. NBS však chce bojovať proti zadlžovaniu Slovákov až do dôchodkového veku. Preto ostane jedinou možnosťou jednoducho čerpať menší úver. To však môže spôsobiť výrazné zhoršenie dostupnosti bývania. Slovensko smeruje k tomu, že mnohí záujemcovia si nebudú môcť dovoliť kúpu nehnuteľnosti.

Aj to je dôvod, prečo sa Slováci snažia čerpať hypotéku ešte skôr, než výraznejšie zdražie. „Ak kupujete nehnuteľnosť s investičným zámerom, zhodnotenie peňazí po prepočte vychádza na zhruba sedempercentnú ročnú úroveň. Treba však počítať s tým, že cena bytu je v bubline, ktorá by nemala prasknúť,“ hovorí M. Dobiš.

Dostupnosť sa zhoršuje

Údaje spoločnosti OVB o sprostredkovaných hypotékach naznačujú, že najmä mladí ľudia môžu mať problém dostať sa k hypotéke. Klesá počet ľudí vo veku do tridsať rokov, ktorí čerpajú hypotéku. Podiel ľudí vo veku od 21 do 25 rokov je v tomto roku len 3,9 percenta klientov, vo veku od 26 rokov do tridsať rokov je to dvadsať percent klientov. Spoločne teda títo ľudia tvoria len štvrtinu klientov, pričom v roku 2015 to bola tretina.

V máji Slováci čerpali hypotéky za 2,3 miliardy eur, je to približne rovnaký objem ako v predchádzajúcom mesiaci. Absolútny rekord dosiahol trh v marci, keď sa objem nových poskytnutých hypoték dostal na tri miliardy eur. Napriek poklesu v apríli a máji je záujem o úvery naďalej obrovský. „Ak zvažujete hypotéku refinancovať, oplatí sa vám to, ak sa vám končí fixácia na hypotéke tento alebo budúci rok. Obdobie lacných úverov sme však už ako dlžníci nestihli,“ dopĺňa M. Dobiš.

Máj na hypotekárnom trhu priniesol aj koniec dlhoročného trendu poklesu priemernej sadzby všetkých „živých“ hypoték. Priemerná úroková sadzba všetkých úverov poskytnutých na trhu sa zvýšila na 1,26 percenta, stúpla o stotinu percentuálneho bodu. Tento trhový priemer rástol naposledy v novembri 2008, keď stúpol zo 6,44 percenta na 6,48 percenta. V máji sa tak skončilo viac ako trinásť rokov dlhé obdobie, keď tento trhový priemer klesal, prípadne nerástol.

Páka mimo hry

Obdobie superlacných hypoték sa končí a spolu s ním je čoraz rizikovejšia aj investičná špekulácia založená na tom, že klient si vo forme hypotéky, teda lacného úveru, požičia peniaze na investovanie. Cieľom tohto kroku je výnosom z investovania poraziť cenu hypotéky kombinovanú s mierou inflácie. Absolútne nevyhnutné je v tejto situácii zhodnotiť požičané peniaze aspoň v miere, ktorá je vyššia ako cena, ktorú klient za požičané peniaze platí.

Svet dnes čelí zhoršeniu vo všetkých oblastiach. Trhy nie sú také výkonné ako v minulosti, inflácia vystrelila prudko smerom hore a ani ceny úverov nie sú také výhodné ako kedysi. „Súčasné hodnoty svetových akcií vrátili investorov do februára minulého roku. Po vzostupe o 25 percent sú dnes na nule. Potešiteľné pre nich je aspoň to, že to nie je mínus, ktorý majú tí, čo s investíciami začali po minuloročnom februári. Na úrokoch hypotéky zvýšenej o dvetisíc eur však za ten čas zaplatili približne 250 eur, teda sú nakoniec v mínuse 12,5 percenta,“ hovorí Pavel Škriniar, investičný analytik Swiss Life Select s tým, že hodnotil situáciu ku koncu mája tohto roku. „Refinančno-investičná špekulácia v takejto podobe im nevyšla. Pozitívny výsledok nedosahujú ani tí, ktorí začali popri splátkach banke s pravidelným investovaním. Za rovnako dlhé obdobie sú v mínuse približne desať percent,“ upozorňuje analytik.

Napriek tomu, že toto správanie v takejto podobe nie je pre slovenského klienta typické, úplne rovnaký typ dilemy musia riešiť klienti, ktorým sa blíži výročie fixácie a banka im ponúkne menej výhodné podmienky. Ak pripustíme, že takýto klient má k dispozícii nejaké voľné peniaze, musí sa pri výročí fixácie rozhodnúť, čo s týmito peniazmi urobí. Jednou z možností je mimoriadna splátka istiny. Tá môže znížiť mesačnú splátku istiny, druhou možnosťou je skrátenie splátkového kalendára. Ak však dlžník verí, že dokáže požičané peniaze zhodnotiť niekde inde lepšie, uskutočniť mimoriadnu splátku by mohlo znamenať obetovanie lepšej príležitosti.

Dlhšie fixácie sú čoraz populárnejšie

Jedna zo zjednodušených poučiek hovorí, že v čase rastúcich úrokových sadzieb sú dobrým riešením dlhšie fixácie a v období poklesu sadzieb sú správnym riešením krátke úrokové sadzby. Hypotéky sú v súčasnosti zrejme na začiatku dlhšieho obdobia rastu úrokových sadieb a Slováci to cítia. „Prvé mesiace roka 2022 sa tak niesli v znamení masívnych refixácií úrokových sadzieb. Mnohí hľadali výhodné podmienky aj v iných bankách, čo spôsobilo veľké sťahovanie úverov – najväčšie od uvoľnenia podmienok na refinancovanie v roku 2016. Ešte viac však bolo tých, ktorí si sadzbu zafixovali na dlhšie obdobie vo svojej banke,“ hovoria analytici finančnej stability, ktorých zastrešuje Národná banka Slovenska (NBS). Centrálni bankári odkazujú na legislatívu, ktorá v roku 2016 zastropovala poplatok za predčasné splatenie úveru na jedno percento hodnoty istiny úveru. Preferenciu dlhších úrokových sadzieb ukazujú aj údaje OVB. Fixáciu v intervale medzi jedným a troma rokmi si vyberá v roku 2022 len trinásť percent klientov, na obdobie od päť do sedem rokov fixuje výšku svojej úrokovej sadzby až 48 percent klientov.

Zdroj: trend.sk (09.07.2022)